猫眼融资接连受困 或错过最佳融资时机

虽然只是传言,暂时对投资方、估值及“融资流产”的原因不得而知,但受电影票房市场颓势、融资环境降温的掣肘却是一个铁的事实,可见,“光线+猫眼”的CP组合经过半年多时间的磨合,并没有显露出任何协同效应。

“光线+猫眼”故事继续 价值不在去年5月份,光线传媒通过换股、支付现金等方式获得猫眼合计57.4%的股权。表面上看,光线钻了新美大资金链紧张的空子,捡了个便宜,因为彼时猫眼电影的估值是83亿元;淘宝电影17亿元A轮融资的估值是137亿元;微影时代的C轮融资总额为45亿元,估值是20亿美元。而光线传媒以83亿元的价格收下猫眼,还换来了有业务协同的想象空间,算是一桩还说得过去的交易。

但这个如意算盘可能忽略了一个现实。电影市场的盘子在2015年被严重放大了,远没有那么大的想象空间。光线传媒与猫眼的结合,虽说存在帮助猫眼向电影产业链的投资、出品、制作、宣发等上游延伸的机会,但却始终只能在电影的“池塘”里扑腾,无法在电影以外的领域布局,而BAT平台早已横向布局泛娱乐业务,扩张品类,摊薄运营成本。当2016年中国电影票房市场遇挫并露出真面目后,单一电影业务类型的“光线+猫眼”组合就很难讲一个更大的资本故事了。

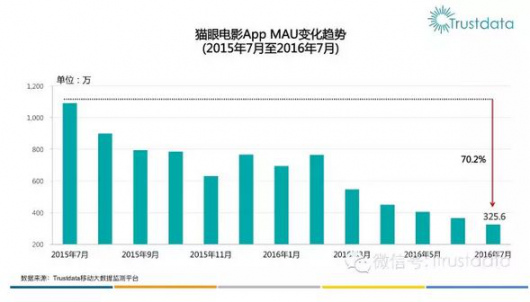

光线股价低迷 投资者选择拿脚投票要注意的是,一旦新一轮融资遇挫的话,猫眼电影可能会错过最佳的融资时间窗口。道理很简单,2014年、2015年是猫眼电影最辉煌的时候,市场份额最高达到过70%左右。而自2015年7月起,猫眼电影App MAU(月活跃用户数)呈现快速下滑趋势,2016年7

月同比降幅达到70.2%。

如今,国内电影票房泡沫挤干净后,虽说观影人数、娱乐消费的大趋势不变,但少了高速成长的助推器,逐利的资本方的冲动性投资行为已经一去不复返了。

在笔者看来,光线传媒本身可能想做个短线操作的“掮客”,赚笔钱解套就跑,可却“炒股炒成了股东”,猫眼最终成为光线的巨大拖累。

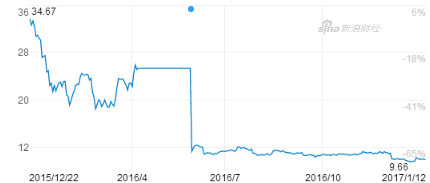

这从光线半年多的股价便可窥见一斑:在收购猫眼之前,光线的股价最高达到了25.3元,在收购后5月30日复盘起,却遭遇断崖式滑坡,直降至10元,跌幅超过50%,并始终维持这一低位。熟悉国内A股市场的投资者都明白,通常来说,一支股票只要与互联网的概念、模式沾上关系,投资者往往闻风而动,股价也会飙升,不乏一些翻了数倍的大牛股。但光线传媒与猫眼间的大手笔并购动作,加之还站到了泛娱乐的风口上,如此不仅未能抬升股价,反而还带来了股价的跌跌不休,这显然是投资者对这桩交易的强烈不看好。

在光线传媒最新发布的三季报中,即使光线净利润达到5.8亿,同比增长200%,却未对股价带来任何刺激作用,这其中猫眼无疑做了名副其实的猪队友。

此时的光线怕是打碎了牙往肚子里咽,对外是情投意合,但实际上彼此“各怀鬼胎”,继续融资是双方把“双簧戏”演下去的唯一选择。这种拧巴的状态也反映在市场上:一边追求票补,维持份额和地位,一边又喊着盈利,向投资方抛媚眼。然而数据下降加之业务布局单一,猫眼很难成为资本方眼里的香饽饽。

光线的互联网转型 前途茫茫而纵观光线自身,当互联网思维推动直播、网红、自制网剧与大电影等新概念蓬勃而出,泛娱乐产业迎来新拐点的今天,光线虽说在网红经济、VR、动漫、视频网站等领域频频落子,但至今没有一个实现突破。比如2014年12与奇虎360成立的先看网络,当时王长田喊出了“打造中国的Netflix”的口号,结果不到一年光景,以360宣布撤资告终。无独有偶,更早前腾讯注资且提供业务合作的呱呱视频,光线曾重金投入,去年5月更是投入1.3亿元取得了控股权,但如今,呱呱视频在直播、网红、演艺等领域几乎全部“败北”,连年亏损,此前还曾传出欲登陆新三板的消息,但是直到今天都没有个结果。

就在去年9月,光线传媒曾大幅度裁员超过20%,其中先看网的裁员规模最大,对此王长田的回应倒是干净利落:裁员是为过去的一些错误决策和判断买单。

但归根结底,问题还是在于光线传媒并不具有互联网的基因,更不擅长互联网的玩法,学费交了不少,却没学到互联网的精髓。对于并购猫眼这桩交易,如果猫眼不尽快完成新一轮的融资,不仅会封死猫眼前行的路,更打了光线互联网转型的耳光,让其成为这个全新泛娱乐时代的边缘角色。

互联网瞬息万变,选错背后的靠山,一步错步步错的窘境恐不远,而光线作为猫眼嫁入的“良人”,前途未仆,又怎么能成为拯救猫眼脱于贫困的救世主呢?期待答案。

相关新闻

- (2016-08-07)猫眼合作的《大鱼海棠》《哆啦A梦》票房造假?

- (2016-10-28)从你的全世界路过好多人猫眼却留在“原地”

- (2017-01-16)传猫眼新一轮融资失败?光线不具备点石成金术

- (2017-01-16)新一轮融资失败?猫眼+光线“神奇”成腐朽

- (2017-02-24)票务平台电影业务实力比拼,猫眼、淘票票胜出

容祖儿Twins22年闺蜜

容祖儿Twins22年闺蜜 柳岩圣诞性感写真

柳岩圣诞性感写真 《小时代3》李贤宰

《小时代3》李贤宰 何炅摆造型搞笑被拍

何炅摆造型搞笑被拍